Александра Гордеева (NIELSENIQ): «Снижение продаж на детском рынке во многом связано с сокращением ассортимента»

Спад рождаемости, уход из России ряда иностранных брендов, развитие СТМ торговых сетей и сокращение товарного предложения оказывают заметное влияние и на структуру спроса, и на динамику продаж в таких товарных категориях индустрии товаров для детей, как «Детское питание» и «Уход за детьми». Об этом изданию KIDSOBOZ рассказала Александра Гордеева, руководитель группы по работе с клиентами исследовательской компании «NielsenIQ Россия».

Продажи товаров для детей ожидаемо продолжают снижаться. Такой долгосрочный тренд обусловлен демографическими факторами, поскольку на фоне падения рождаемости происходит уменьшение спроса и изменение потребительских привычек. Это напрямую отражается и на структуре продаж в индустрии детских товаров, включая как продуктовые, так и непродовольственные сегменты.

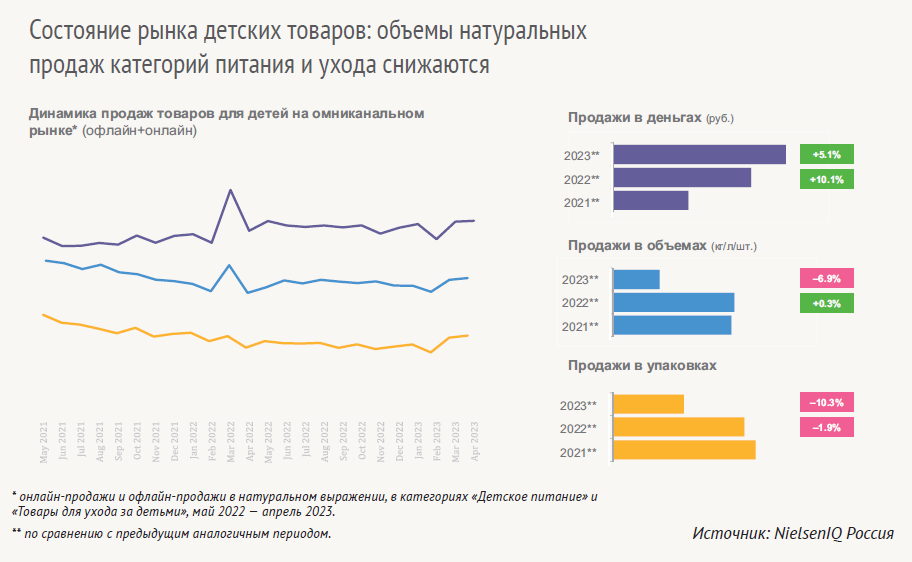

Динамика продаж детских товаров в упаковках сокращается второй год подряд, хотя в текущем периоде темпы падения заметно повысились: если в 2022 году они составляли минус 1,9% на омниканальном рынке (в котором измеряются как офлайн-каналы, так и онлайн-продажи), то в 2023 году динамика составила уже минус 10,3% год к году1. Во многом на снижение объемов продаж повлиял произошедший в марте 2022 года всплеск спроса и его последствия: создав значительные запасы товаров для детей на фоне новостей об уходе ряда зарубежных брендов, покупатели затем резко снизили объемы покупок, что привело к замедлению динамики.

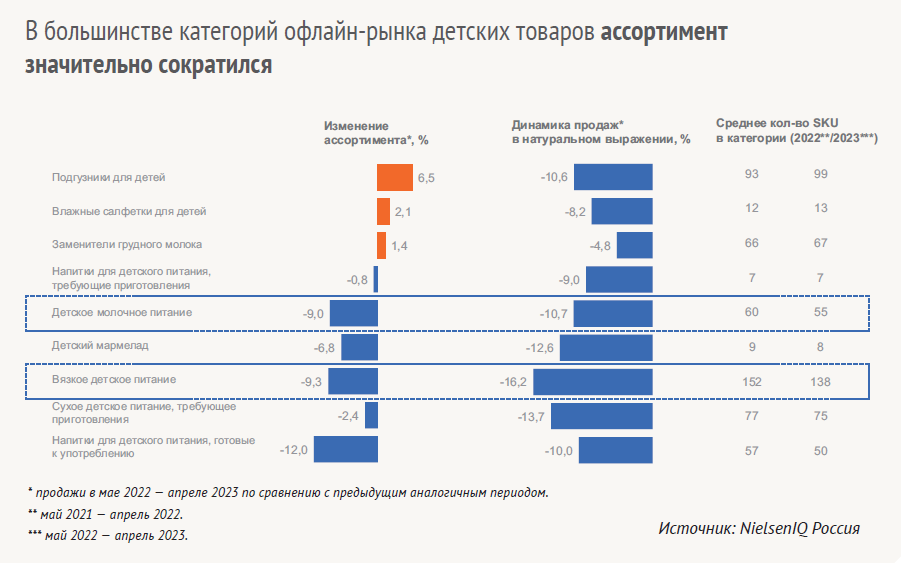

Продолжающееся снижение продаж на детском рынке во многом можно связать с сокращением ассортимента: по итогам 2022 года оно составило 8% (по сравнению с 2021 годом). По этому показателю индустрия продукции для детей заняла второе место в списке категорий, которые исследует NielsenIQ: большее сокращение произошло только в сегменте «Непродовольственные товары». Значительное сужение ассортимента было зафиксировано в том числе в крупнейшей категории продукции для детей – вязком детском питании (минус 9,3%), где заметен и наиболее серьезный спад продаж в натуральном выражении (минус 16,2% на офлайн-рынке2). Еще одна категория, в которой мы отмечаем значительное замедление динамики, – это детское молочное питание, где также сократился ассортимент.

Тем не менее в некоторых детских сегментах товарное предложение, напротив, выросло. Яркий пример такого тренда – категория подгузников, хотя расширение представленности товаров пока не помогло этой категории нарастить продажи, которые всё еще остаются в отрицательной зоне.

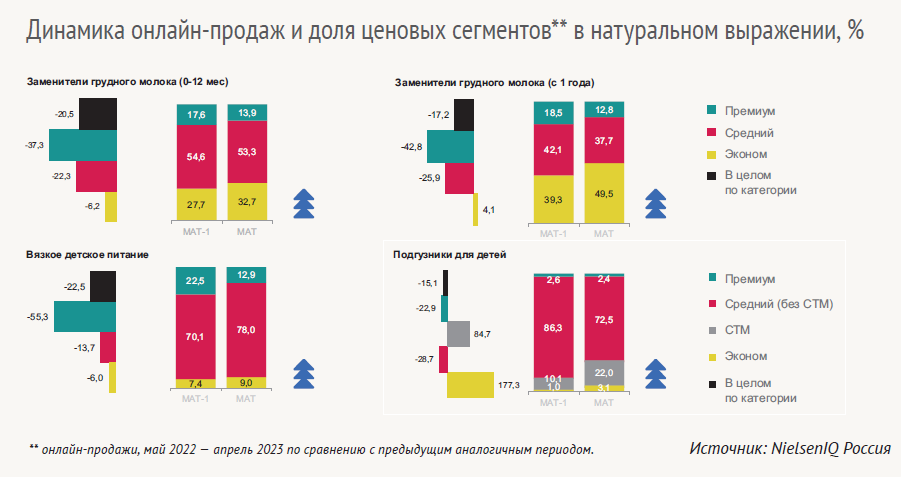

Увеличение значимости онлайн-канала является важным трендом индустрии детских товаров. К примеру, в категориях подгузников и заменителей грудного молока уже более 35% продаж приходится именно на интернет-торговлю. При этом тенденции развития онлайна всё больше соотносятся с трендами офлайн-розницы: так, в большинстве детских категорий темпы роста интернет-продаж за последний год тоже замедлились, а в некоторых сегментах они даже уступают динамике офлайн-сетей. Под влиянием стремления к экономии в онлайне меняется и соотношение продаж в разных ценовых сегментах: к примеру, в ряде категорий (заменители грудного молока для детей старше одного года, детские подгузники) заметно увеличение продаж именно брендов из низкого ценового сегмента.

Одновременно с переключением на низкий и средний ценовые сегменты покупатели всё чаще отдают предпочтение товарам под СТМ, развитие которых стало одним из ключевых трендов ретейла последних лет. Эта тенденция характерна и для индустрии детских товаров. Например, частные марки в категории «Уход за детьми» являются вторым по величине сегментом среди всех непродовольственных СТМ (примерно 35% в структуре денежных продаж на омниканальном рынке), а с точки зрения интернет-торговли эта группа товаров и вовсе растет самыми быстрыми темпами год к году (+108%), уступая только небольшой категории «уход за полостью рта».

1,2 За 12 месяцев с мая 2022 года по апрель 2023 года по сравнению с предыдущим аналогичным периодом.

KIDSOBOZ 2023

скачать PDF журнала

- Главный Канцелярский Вопрос 2026: как это было...12.03.2026 60

- Новая серия детских пазлов от Hatber: дружба,...12.03.2026 3

- Новая стратегия дошкольного воспитания до 2030...11.03.2026 74

- Какие игрушки сейчас в моде у детей 7–12 лет?...16.02.2026 19502

- Первые друзья: Как выбрать идеальную куклу для...30.01.2026 1821

- Как играть с ребёнком в новогодние каникулы: идеи...25.12.2025 2281