GfK: показатели и перспективы канцелярского рынка

О падении продаж канцелярских товаров в 2020 году говорили многие производители и ретейлеры. Подтверждают это и результаты исследований отрасли. О состоянии рынка и его перспективах мы беседуем с Сергеем Ивановым, старшим консультантом компании GfK.

Сергей, каким был 2020 год для российского канцелярского рынка? Как изменились объемы продаж канцелярских и офисных товаров?

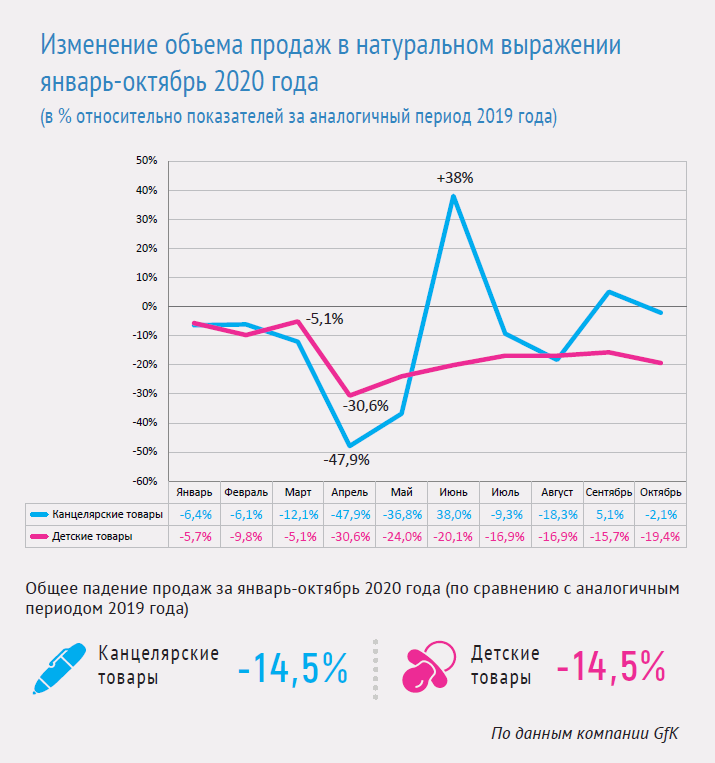

В целом объемы продаж канцелярских товаров сократились относительно показателей прошлого года. Стоит отметить, что спад происходил и в штучном, и в денежном выражении. Но продажи в деньгах за сентябрь и октябрь оказались выше прошлогодних показателей на 18% и 22% соответственно, при этом средняя цена товара выросла. Также можно говорить о перераспределении продаж между ретейлерами: у одних компаний дела пошли в гору, а у других, наоборот, заметен существенный спад.

Насколько сегодняшнее фактическое состояние канцелярской отрасли соответствуют тем прогнозам, которые делала компания GfK?

Следует признать, наш прогноз был слишком оптимистичен: результаты реальных продаж 2020 года оказались ниже, чем мы предполагали. Мы не прогнозировали большого прироста, но и на отрицательные цифры в денежном выражении не рассчитывали: положительная динамика в нашем прогнозе соответствовала тенденциям 2019 года, когда рост цен и изменение структуры спроса повлияли на спад продаж в штуках и рост в деньгах.

Что сейчас, помимо пандемии и экономического кризиса, оказывает существенное влияние на возможности для развития всего рынка в целом и розничных продаж канцтоваров в частности?

Помимо кризиса и пандемии, с которой связаны дистанционные работа и обучение, влияние на рынок канцелярских товаров и на рынок офисной печати оказывает все более активное внедрение ЭДО (электронного документооборота).

Согласно нашим опросам, около 70% партнеров GfK уже перешли на ЭДО, а это вызывает сокращение затрат на канцелярские и офисные товары. В частично позитивном плане можно отметить снижение у покупателей лояльности к брендам — а это хороший шанс для производителей СТМ (собственных торговых марок).

Изменилась ли под влиянием кризиса ассортиментная политика розничных магазинов?

Если говорить о торговле в целом, то наибольшее развитие получили товарные направления, связанные с работой и отдыхом дома, — то есть компьютеры и периферия, товары для развлечения, а также товары, связанные с приготовлением пищи.

В каких товарных группах канцелярского и офисного ассортимента влияние пандемии и кризиса на розницу оказалось наиболее существенным? Есть ли такие категории продукции, розничные продажи которых активно росли на канцелярском рынке в течение 2020 года?

Наше исследование проводится о двум показателям — штучное (или натуральное) выражение и деньги. Так, в штучном выражении во всех канцелярских товарных группах, в которых ведется исследование, мы отмечаем спад. Где-то чуть больше, где-то чуть меньше, но рост не показывает ни одна группа.

В денежном же выражении растут продажи в пяти группах: шариковые и перьевые ручки, цветные и чернографитовые карандаши, а также текстовыделители.

|

Как падение курса рубля повлияло на стоимость канцелярских и офисных товаров? В каких товарных группах цены существенно выросли, а в каких было заметно снижение?

Снижение курса рубля продолжается, и связанный с ним рост цен тоже. Средний суммарный прирост цен за весь 2020 год не превысил 20% по всем группам товаров, а в двух категориях — механические карандаши и корректирующие средства — мы зафиксировали снижение цен (-1,7% и -0,3% соответственно).

Какие изменения произошли в покупательском поведении и сезонности продаж? Был ли вообще школьный сезон-2020?

В денежном выражении август и сентябрь относительно остальных месяцев 2020 года показали наибольшие продажи, так что можно сказать однозначно: школьный сезон был. Но интересно в 2020 году то, что продажи за август были ниже продаж за аналогичный период прошлого года, а за сентябрь — выше. И в штуках, и в деньгах. А это уже свидетельствует о фактическом изменении покупательского поведения, что прогнозировали некоторые ретейлеры: фокус покупательского спроса смещается с августа на сентябрь.

Интернет-продажи смогли компенсировать потери от весеннего закрытия офлайн-магазинов?

Частично. В большой степени на это повлияли два фактора: первый — готовность конкретной торговой компании перейти на онлайн-торговлю или усилить этот формат, второй — готовность покупателей на локальном уровне тратить деньги в местных интернет-магазинах.

Если и онлайн-магазин был удобен, и ассортимент соответствовал запросам покупателей, и сами покупатели, как минимум, хорошо знали ретейлера, то в ряде случаев розничные компании ничего не потеряли из-за закрытия офлайн-магазинов.

К чему следует готовиться игрокам канцелярского рынка в ближайшее время? Какие тренды будут определять развитие отрасли в 2021 году?

Ретейлеры ожидают, что потребитель станет более чувствителен к цене и менее лоялен. В целом продолжат рост такие тенденции, как онлайн-покупки, оплата картой, чувствительность к цене, покупки в рассрочку, покупка СТМ. Будут снижаться или останутся на прежнем уровне лояльность к бренду и ретейлеру, спрос на товары длительного пользования и покупки офлайн.

KANZOBOZ.LIFE 2021

- С праздником, дорогие женщины!08.03.2026 75

- Дорогие девушки отрасли!08.03.2026 79

- «Мельница» поздравляет с 8 марта06.03.2026 94

- Какие игрушки сейчас в моде у детей 7–12 лет?...16.02.2026 17122

- Первые друзья: Как выбрать идеальную куклу для...30.01.2026 1811

- Как играть с ребёнком в новогодние каникулы: идеи...25.12.2025 2251